بدعم من زيادة إيرادات غير الفوائد وتراجع النفقات التشغيلية

أرباح البنوك الخليجية ترتفع إلى مستوى قياسي

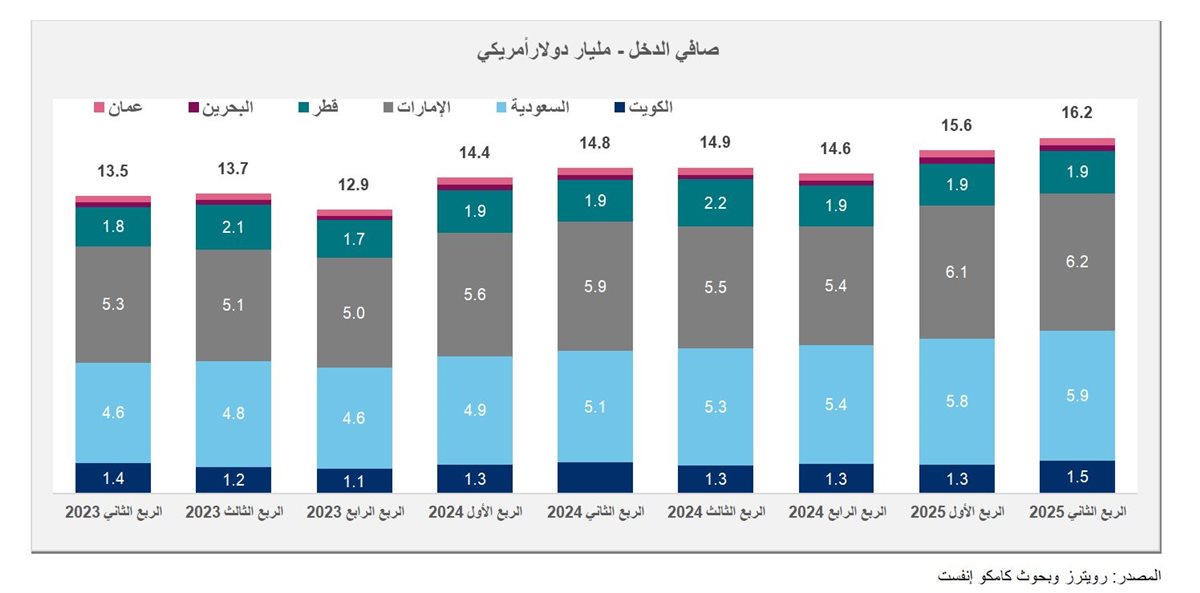

أكد تقرير كامكو إنفست ارتفاع أرباح البنوك الخليجية إلى مستوى قياسي بدعم من زيادة إيرادات غير الفوائد وتراجع النفقات التشغيلية وأوضح التقرير تحت عنوان أداء قطاع البنوك في دول مجلس التعاون الخليجي – الربع الثاني من العام 2025 أن صافي ربح البنوك المدرجة في دول مجلس التعاون الخليجي بلغ 16.2 مليار دولار أمريكي في الربع الثاني من العام 2025، مواصلاً مسيرة الارتفاع للربع الثاني على التوالي بنمو بلغت نسبته 3.7 في المائة، فيما بلغ معدل النمو المسجل على أساس سنوي 9.2 في المائة. ويعزى استمرار ارتفاع أرباح البنوك الخليجية هذا الربع بصفة رئيسية إلى الزيادة الملحوظة لإيرادات القطاع وتراجع نسبة التكلفة إلى الدخل، ما عوض أثر زيادة المخصصات خلال هذه الفترة. ويؤكد ارتفاع إيرادات القطاع مواصلة نمو أنشطة الإقراض في ظل متانة الأسس الاقتصادية للمنطقة بدعم من القاعدة القوية للمشاريع قيد الاعداد.

وعلى مستوى كل دولة على حدة، ظل النمو على أساس ربع سنوي إيجابياً إلى حد كبير، إذ سجلت خمسة من أصل ست دول ارتفاعاً متتالياً في صافي الايرادات، في حين تراجع صافي إيرادات قطاع البنوك البحريني. وسجلت البنوك المدرجة في بورصة الكويت أكبر زيادة مطلقة في صافي الأرباح بقيمة 204.6 مليون دولار أمريكي أو ما نسبته 15.6 في المائة، بدعم رئيسي من قيام ثلاثة من أصل تسعة بنوك مدرجة في البورصة بتحرير مخصصات. وجاءت البنوك الإماراتية في المرتبة الثانية بزيادة قدرها 191.8 مليون دولار أمريكي (+3.2 في المائة)، ثم البنوك السعودية بنمو قدره 152.3 مليون دولار أمريكي (+2.6 في المائة). وعلى أساس سنوي، واصل صافي الايرادات تسجيل معدلات نمو إيجابية في كافة أسواق المنطقة، إذ حققت البنوك السعودية والبحرينية نمواً بمعدل ثنائي الرقم، بدعم من الأداء القوي للبنوك في كلا من عمان والكويت.

وفيما يتعلق بإجمالي الإيرادات، نجح قطاع البنوك في تسجيل مستوى قياسي جديد خلال هذا الربع، إذ بلغ 35.6 مليار دولار أمريكي بعد تسجيله لنمو ربع سنوي قوي بنسبة 3.6 في المائة. وجاء هذا الارتفاع مدفوعاً بزيادة واسعة النطاق في إيرادات معظم بنوك المنطقة، ما عوض الانخفاض الملحوظ بنسبة 8.2 في المائة الذي سجلته البنوك البحرينية. وتصدرت البنوك الإماراتية المشهد خلال هذا الربع، محققة نمواً في الإيرادات بنسبة 5.3 في المائة أو ما يعادل 674.0 مليون دولار أمريكي خلال الربع الثاني من العام 2025 مقارنة بالربع الأول من العام 2025.

وظل نمو الإقراض مرناً خلال هذا الربع، مسجلاً زيادة بنسبة 3.4 في المائة، فيما يعد ثاني أعلى معدل نمو على أساس ربع سنوي خلال 16 فترة ربع سنوية، ليصل إلى 2.23 تريليون دولار أمريكي بنهاية الربع الثاني من العام 2025. ويعكس هذا الأداء قوة النشاط غير النفطي في المنطقة، إذ تجاوز نمو القطاع الصناعي غير النفطي بشكل ملحوظ معدلات نمو القطاعات الرئيسية الأخرى. كما تمكنت أنشطة الإقراض من الحفاظ على معدل نمو قوي، إذ سجلت نمواً بنسبة 3.3 في المائة خلال هذا الربع.

يشمل هذا التقرير تحليل البيانات المالية التي تم الإعلان عنها من قبل 56 بنكاً مدرجاً في بورصات دول مجلس التعاون الخليجي عن فترة الربع الثاني من العام 2025. ويتضمن هذا التقرير تجميع البيانات المصرفية الفردية على مستوى كل دولة منفردة. وتتضمن أبرز الملاحظات الرئيسية بناء على تحليل أحدث البيانات المالية على أساس ربع سنوي لقطاع البنوك الخليجية النقاط التالية:

مجلس الاحتياطي الفيدرالي

يبدو أن الجدل وحالة عدم اليقين المحيطين بالرسوم الجمركية التي فرضتها الولايات المتحدة على شركائها التجاريين قد وصلا إلى مستوى من التوافق، مع تثبيت التعريفات المتبادلة بين الولايات المتحدة وغالبية شركائها، بما في ذلك أوروبا واليابان، عند مستوى 15 في المائة. وتشير التوقعات إلى أن المفاوضات الجارية مع بقية الدول ستنتهي على الأرجح عند مستويات مماثلة. إلا أن حالة عدم اليقين ازدادت بشأن انعكاسات هذه الرسوم الجمركية على التضخم وسوق العمل في الولايات المتحدة، ما يضع السياسة النقدية أمام تحديات متزايدة. وفي أحدث تصريحاته عقب ندوة جاكسون هول، أوضح رئيس مجلس الاحتياطي الفيدرالي أن البنك بات مستعداً لخفض أسعار الفائدة، ربما خلال الشهر الحالي على أقرب تقدير، وذلك في ضوء التغيرات التي طرأت على ميزان المخاطر الاقتصادية. وأشار إلى أن التضخم ما يزال من أبرز مصادر القلق، إلا أن مؤشرات الضعف التي بدأت تظهر في سوق العمل قد تتفاقم بوتيرة سريعة. كما لفت إلى أن المخاطر السلبية المحيطة بسوق العمل آخذة في الارتفاع، وفي حال تحققها فإنها قد تتسارع بشكل ملحوظ. كما أضاف انه على الرغم من تزايد مخاطر التضخم على خلفية التداعيات الناجمة عن الرسوم الجمركية، إلا أن التقييم العام للمخاطر أصبح يستدعي مراجعة للموقف النقدي الحالي.

وما تزال التوقعات الخاصة بتحركات البنوك المركزية العالمية تجاه أسعار الفائدة يكتنفها قدر كبير من عدم اليقين، وذلك على الرغم من تزايد احتمالات خفض الولايات المتحدة لسعر الفائدة خلال الأسبوع الماضي. وبالنسبة للاحتياطي الفيدرالي الأمريكي، تشير التقديرات إلى احتمال يقارب 90 في المائة لقيامه بخفض سعر الفائدة بمقدار 25 نقطة أساس في اجتماع الشهر الجاري، مع امكانية تفوق 80 في المائة لخفضها مرة أخرى في ديسمبر 2025. وفي المقابل، يتبنى البنك المركزي الأوروبي نهج الترقب والانتظار بعد أن أوقف مؤقتاً دورة التيسير النقدي عقب ثماني تخفيضات متتالية خلال العام الماضي، مع بقاء معدل إعادة التمويل الرئيسي عند 2.15 في المائة. وسيعتمد المسار المستقبلي للسياسة النقدية الأوروبية على تأثير استمرار حالة عدم اليقين التجاري والرسوم الأمريكية المحتملة على النمو والتضخم. أما بنك إنجلترا، فقد خفض سعر الفائدة الأساسي بمقدار 25 نقطة أساس إلى 4.0 في المائة في أغسطس 2025، مسجلاً ثالث خفض له هذا العام في ظل مؤشرات تدل على تراجع الضغوط التضخمية.

ائتمان البنوك الخليجية

سلطت البيانات الصادرة عن البنوك المركزية في دول مجلس التعاون الخليجي الضوء مجدداً على مرونة الاقتصادات الإقليمية، مع استمرار نمو التسهيلات الائتمانية القائمة خلال الربع الثاني من العام 2025. ووفقاً للبيانات الرسمية، حافظ إجمالي التسهيلات الائتمانية على مساره التصاعدي مدفوعاً بالنمو الذي سجلته كافة دول المنطقة باستثناء البحرين، وذلك على الرغم من التراجع الحاد في وتيرة إسناد المشاريع. وأظهرت البيانات الصادرة عن مجلة ميد أن القيمة الإجمالية للعقود المسندة في دول مجلس التعاون الخليجي تراجعت بنسبة 58.0 في المائة على أساس سنوي في الربع الثاني من العام 2025 لتسجل 28.4 مليار دولار أمريكي، فيما يعد أدنى مستوياتها في 14 فترة ربع سنوية، مقابل 67.7 مليار دولار أمريكي في الربع الثاني من العام 2024. وشمل هذا التراجع معظم دول المنطقة، إذ سجلت خمس من الدول الأعضاء الست انخفاضاً سنوياً في وتيرة إسناد المشاريع.

وعلى النقيض من ذلك، عكست بيانات نشاط التصنيع الصادرة عن وكالة بلومبرج (استطلاعات الاقتصاد الكلي من ماركيت) قوة أداء الاقتصادات الخليجية، إذ حافظت مؤشرات مديري المشتريات على مستويات تفوق حاجز النمو البالغ 50 نقطة في جميع دول مجلس التعاون الخليجي التي أصدرت بياناتها بنهاية الربع الثاني من العام 2025. وفي السعودية، ظل نشاط التصنيع عند مستويات قوية، إذ سجل مؤشر مديري المشتريات 57.2 نقطة في يونيو 2025، والذي يعتبر أعلى معدل تم تسجيله خلال الثلاثة أشهر. وتوازى ذلك مع نمو الناتج المحلي الإجمالي للمملكة بنسبة 3.9 في المائة على أساس سنوي في الربع الثاني من العام 2025، مدفوعاً بانتعاش الأنشطة النفطية بنسبة 3.8 في المائة ونمو الأنشطة غير النفطية بنسبة 4.7 في المائة. كما ارتفع إنتاج النفط بنسبة 5.6 في المائة على أساس ربع سنوي خلال الربع الثاني من العام 2025.

أما البنوك الكويتية، فسجلت أقوى معدل نمو على أساس ربع سنوي في التسهيلات الائتمانية القائمة خلال الربع الثاني من العام 2025 بزيادة بلغت نسبتها 2.9 في المائة، تلتها السعودية ثم عمان بنسب نمو 2.7 في المائة و2.2 في المائة، على التوالي. وفي الإمارات، أظهرت بيانات الربع الأول من العام نمو التسهيلات الائتمانية بنسبة 2.7 في المائة على أساس ربع سنوي، بدعم من التسارع الهامشي للقروض الشخصية للمقيمين. وأشار استبيان حول توجهات الائتمان للربع الثاني من العام 2025 الصادر عن مصرف الإمارات المركزي إلى استمرار النمو الائتماني بوتيرة معتدلة، مدفوعاً بالطلب القوي من الأفراد والشركات على حد سواء، في ظل متانة الأوضاع الاقتصادية، وارتفاع دخل الأسر، والمناخ الاستثماري الداعم. وأوضح التقرير أن دبي سجلت أعلى معدلات نمو في الإقراض التجاري، بينما حققت أبوظبي أكبر زيادة في القروض الشخصية. وعلى مستوى القطاعات، تصدر التطوير العقاري المشهد مسجلاً أقوى معدل نمو، وتبعه كلا من قطاعي تجارة التجزئة والجملة، ثم البناء والتصنيع.

ووفقاً لبيانات مؤسسة النقد العربي السعودي، تباطأت وتيرة نمو التسهيلات الائتمانية القائمة في المملكة إلى أدنى مستوياتها المسجلة في ست فترات ربع سنوية عند 2.7 في المائة خلال الربع الثاني من العام 2025، مقارنة بنمو قوي بلغت نسبته 5.7 في المائة في الربع السابق، فيما بلغ معدل النمو السنوي 15.8 في المائة ليصل إجمالي التسهيلات إلى 3.2 تريليون ريال سعودي. ويعكس الاداء على أساس ربع سنوي تزايد معدلات النمو عبر غالبية القطاعات الاقتصادية. وعلى مستوى أبرز القطاعات، ارتفعت التسهيلات الائتمانية لقطاع البناء والتشييد بنسبة 8.1 في المائة لتبلغ 142.1 مليار ريال سعودي، بينما صعدت قيمة القروض المقدمة للقطاع العقاري بنسبة 1.5 في المائة إلى 933.8 مليار ريال سعودي، بدعم من زيادة القروض العقارية للأفراد بنسبة 1.8 في المائة مقابل نمو محدود بلغت نسبته 0.3 في المائة للشركات. كما ارتفعت القروض الشخصية بوتيرة أضعف بلغت نسبتها 0.6 في المائة، في حين سجلت التسهيلات الائتمانية المقدمة لقطاع الكهرباء والمياه والغاز والخدمات الصحية نمواً قوياً بنسبة 9.9 في المائة خلال الربع الثاني من العام 2025. كما كشفت البيانات عن تسجيل نمواً بمعدل ثنائي الرقم على أساس ربع سنوي في عدة قطاعات حيوية، شملت النقل والإقامة والخدمات الغذائية، والمعلومات والاتصالات، إضافة إلى الأنشطة المهنية والعلمية والتقنية، والصحة البشرية، والخدمات الاجتماعية. وفي المقابل، تراجع نمو التسهيلات الائتمانية في قطاعي التعليم والتعدين واستغلال المحاجر بنسبة 10.2 في المائة و7.7 في المائة، على التوالي.

وفي المقابل، سجلت التسهيلات الائتمانية للبنوك القطرية نمواً هامشياً في الربع الثاني من العام 2025 بنسبة 0.2 في المائة فقط، إذ جاء الارتفاع مدفوعاً بزيادة الإقراض لمختلف القطاعات الاقتصادية، إلا أن تراجع الإقراض للقطاع العام بنسبة 2.8 في المائة حد من معدل النمو الإجمالي. أما في عمان، فقد ارتفعت التسهيلات الائتمانية القائمة بنسبة 2.2 في المائة بدعم من النمو المتوازن الذي شمل كافة المكونات الثلاثة، وهي الائتمان الممنوح للحكومة، والمؤسسات العامة، والقطاع الخاص، وفقاً لبيانات البنك المركزي العماني.

من جهة أخرى، سجلت التسهيلات الائتمانية القائمة في الكويت نمواً بوتيرة مستقرة خلال الربع الثاني من العام 2025، لترتفع بنسبة 2.9 في المائة على أساس ربع سنوي وتصل إلى 51.7 مليار دينار كويتي. وجاء هذا النمو مدفوعاً بزيادة واسعة في الإقراض لمعظم القطاعات، مقابل تراجع هامشي للقروض الاستهلاكية والاقراض لقطاعات النفط الخام والغاز والخدمات العامة إضافة إلى القروض الأخرى. وعلى صعيد القطاعات الرئيسية، ارتفع الإقراض الموجه للقطاع العقاري بنسبة 0.9 في المائة على أساس ربع سنوي.

نمو أنشطة إقراض

واصلت البنوك المدرجة في دول مجلس التعاون الخليجي تسجيل معدلات نمو قوية في أنشطة الإقراض خلال الربع الثاني من العام 2025، بدعم من الأداء القوي الذي سجلته كافة أسواق المنطقة. وبلغ إجمالي القروض مستوى قياسي جديد عند 2.32 تريليون دولار أمريكي، محققاً ثاني أكبر معدل نمو على أساس ربع سنوي في 16 فترة ربع سنوية بنسبة 3.3 في المائة، أو ما يعادل 74.3 مليار دولار أمريكي، مقابل 3.6 في المائة خلال الربع السابق. كما ظل معدل النمو السنوي عند مستوى ثنائي الرقم بنسبة 13.0 في المائة. وسجلت البنوك الإماراتية أكبر معدل نمو على أساس ربع سنوي في إجمالي القروض على مستوى الدول الخليجية، مدفوعة بقوة نشاط الإقراض على مستوى مختلف القطاعات. وارتفع إجمالي القروض المقدمة من قبل البنوك المدرجة في الإمارات بنسبة 4.6 في المائة، أو ما يعادل 29.8 مليار دولار أمريكي، ليصل إلى 672.8 مليار دولار أمريكي بنهاية الربع الثاني من العام 2025.